Blockchain – Anwendungsfelder im Steuerbereich

Technische Entwicklungen verlaufen häufig nicht geradlinig, sondern wellenförmig, und unterliegen auch nicht selten modischen Überhöhungen („Hypes“). Der Auslöser für den Blockchain-Hype kann auf das Jahr 2008 datiert werden, in dem unter dem Pseudonym „Satoshi Nakamoto“ das 9-seitige Papier „Bitcoin: A Peer-to-Peer Electronic Cash System“ im Internet publik wurde. Wer sich hinter dem Namen verbirgt, ist bis heute unbekannt. Gleichwohl hat die in diesem Papier beschriebene virtuelle Währung und die damit verbundene Basistechnik, die heute allgemein als Blockchain bezeichnet wird, Furore gemacht.

Blockchain-Hype-Zyklus und wissenschaftlicher Diskurs

Die ökonomische Bedeutung der Blockchain-Technik lässt sich unter anderem am Marktwert virtueller Währungen tagesaktuell an der Börse ablesen. Neben virtuellen Währungen eröffnet die Blockchain-Technik auch eine Vielzahl weiterer Anwendungsgebiete, die intensiv diskutiert werden. Abbildung 1 gibt einen Eindruck von der Intensität und des Verlaufs dieser Diskussion: Dargestellt sind die Anzahl der Treffer zum Stichwort „Blockchain“ in einer Literaturdatenbank, gruppiert nach Zeitpunkten der Veröffentlichung. Erste Erwähnungen datieren auf das Jahr 2011, wobei fast die Hälfte der insgesamt rund 17.000 Treffer erst im Zeitraum Januar bis Juni 2018 (Zeitpunkt der Abfrage) erschienen ist. Diese Zahlen verdeutlichen, dass der Blockchain-Hype-Zyklus nicht nur ökonomisch zu verstehen ist, sondern auch den (wissenschaftlichen) Diskurs erheblich prägt.

An der Schnittstelle zwischen (allgemeiner) Steuerlehre und Informatik entsteht zurzeit ein neues Forschungsfeld, das viele spannende Fragen verfolgt. Dabei können grundlegend zwei Perspektiven eingenommen werden: Aus der ersten Perspektive stellen sich Fragen hinsichtlich der Besteuerung digitaler Phänomene (Steuern für Technik, „tax for technology“): Wie wird die digitale Wirtschaft besteuert? Ist eine Digitalsteuer überhaupt ökonomisch sinnvoll? Wie sind Gewinne und Verluste mit virtuellen Währungen im Unternehmen steuerlich zu behandeln?

Aus einer zweiten Perspektive stellen sich vielfältige Fragen hinsichtlich der Gestaltung von Informatik-Systemen, also wie Handlungen und Abläufe der am Besteuerungsprozess beteiligten Steuerpflichtigen, Finanzverwaltungen und Steuerberater automatisiert, intelligenter assistiert oder sogar vollständig transformiert werden können (Technik für Steuern, „technology for tax“). Können Fehler bei der Festsetzung von Steuersätzen für Warenlieferungen automatisiert aufgedeckt werden? Wie werden konzernweite Verrechnungspreise systemtechnisch erstellt, dokumentiert und übermittelt? Wie beeinflussen virtuelle Assistenten die Kommunikation zwischen Steuer- und Fachabteilung?

Im Folgenden wird skizziert, wie die Blockchain-Technik steuerlich relevante Abläufe bei Steuerpflichtigen und Finanzverwaltungen verändern kann. Dazu werden zunächst die Möglichkeiten der Blockchain-Technik aus einer allgemeinen ökonomischen Perspektive betrachtet.

Ökonomische Betrachtung der Blockchain-Technik

Abbildung 2 visualisiert den Einfluss der Blockchain-Technik auf die Abwicklung einer ökonomischen Transaktion wie beispielsweise dem Tausch einer Ware. Die Transaktion wird zu einem bestimmten Zeitpunkt ausgeführt, wobei sie durch Attribute charakterisiert werden kann: Existenz der Transaktion, ein Zeitstempel, die beteiligten Partner und die festgelegten Regeln. Anschließend vollziehen die beteiligten Partner und andere Wirtschaftssubjekte Handlungen, bei denen sie auf die Korrektheit der bekannten Attribute der ausgeführten Transaktion vertrauen. Zu einem späteren Zeitpunkt kann ein Problem in der Art auftreten, dass verschiedene Parteien bezüglich einzelner Attribute unterschiedliche Meinungen vertreten. Beispielsweise kann es zu Streitigkeiten hinsichtlich des Eigentums der Ware oder des Zeitpunkts des Warentausches kommen. Um diese Probleme zu lösen, kann eine Verifikation mittels eines Intermediäres, also beispielsweise eines Notars oder Auditors, vorgenommen werden. Dieses Vorgehen ist grundsätzlich verhältnismäßig teuer und zeitintensiv.

Auf Basis der Blockchain-Technik kann das Verifikationsproblem bei Streitigkeiten bezüglich der Ausprägung einzelner Attribute anders gelöst werden: Die Daten über die fragliche Transaktion werden zum Zeitpunkt ihrer Ausführung auf einer Blockchain hinterlegt. Die Blockchain besteht aus einer verteilten Datenbank, umfasst also nicht eine vertrauenswürdige Dritte Instanz, welche die Daten zentral speichert. Eine spätere Manipulation der auf der Blockchain gespeicherten Daten ist technisch ausgeschlossen, sodass strittige Fragen bezüglicher bestimmter Attribute ohne das Einschalten von Intermediären, also quasi kostenlos beantwortet werden können.

Die Nutzung der Blockchain-Technik hat damit einen erheblichen Einfluss auf die Kosten der Transaktion, die gemäß der nobelpreiswürdigen Arbeiten von Ronald H. Coase nicht nur die Kosten für die Durchführung, sondern unter anderem auch die Kosten für die Anbahnung, Informationsbeschaffung und Kontrolle umfassen. Dabei konnte Coase in seinen bahnbrechenden Arbeiten auch aufzeigen, dass die Art und Höhe der Transaktionskosten einen erheblichen Einfluss auf die institutionelle Ausgestaltung und Organisation der Wirtschaftssubjekte hat.

Vor diesem Hintergrund erklärt sich das erhebliche Veränderungspotential der Blockchain-Technik für die (Volks-) Wirtschaft. Gleichwohl kann dieses nur dann gehoben werden, wenn die Technik auch in konkreten Fällen sinnvoll angewendet werden kann. Exemplarisch werden hierzu im Folgenden Anwendungen im Steuerbereich betrachtet.

Anwendungen im Steuerbereich

Blockchain ist eine Technik, die – wie viele andere auch – für sehr unterschiedliche Anwendungen genutzt werden kann. Ob derartige Anwendungen sinnvoll oder weniger sinnvoll sind, hängt letztlich von dem verfolgten Anwendungszweck ab. Inzwischen sind Anforderungen an eine Blockchain-Anwendung bekannt, die mindestens erfüllt sein müssen, damit der Anwendungsfall sinnvoll erscheint (Wüst, K., Gervais, A. (2017). Viele Mindestanforderungen sind im Steuerbereich leicht erfüllbar:

- Informationen über Besteuerungsvorgänge müssen in einer Datenbank gespeichert werden.

- Die dabei benötigten Daten werden nicht nur zwischen verschiedenen Steuerpflichtigen, sondern auch der Finanzverwaltung ausgetauscht. Beispielsweise sind bei grenzüberschreitenden Transkationen verschiedene Unternehmen in unterschiedlichen Ländern und entsprechende Finanzbehörden beteiligt. Neben Szenarien im Bereich der (internationalen) Umsatzsteuer ergeben sich ähnliche Konstellationen bei Zöllen, der Dokumentation von Verrechnungspreisen innerhalb von Konzernen oder Geschäften auf dem internationalen Kapitalmarkt.

- Die verschiedenen Akteure können sich insbesondere im internationalen Steuerkontext nicht selten auf eine einzige vertrauensvolle dritte Partei einigen. Diese knappe Einschätzung zeigt, dass der Steuerbereich viele Merkmale aufweist, die für eine intensivere Untersuchung von Anwendungen der Blockchain-Technik sprechen.

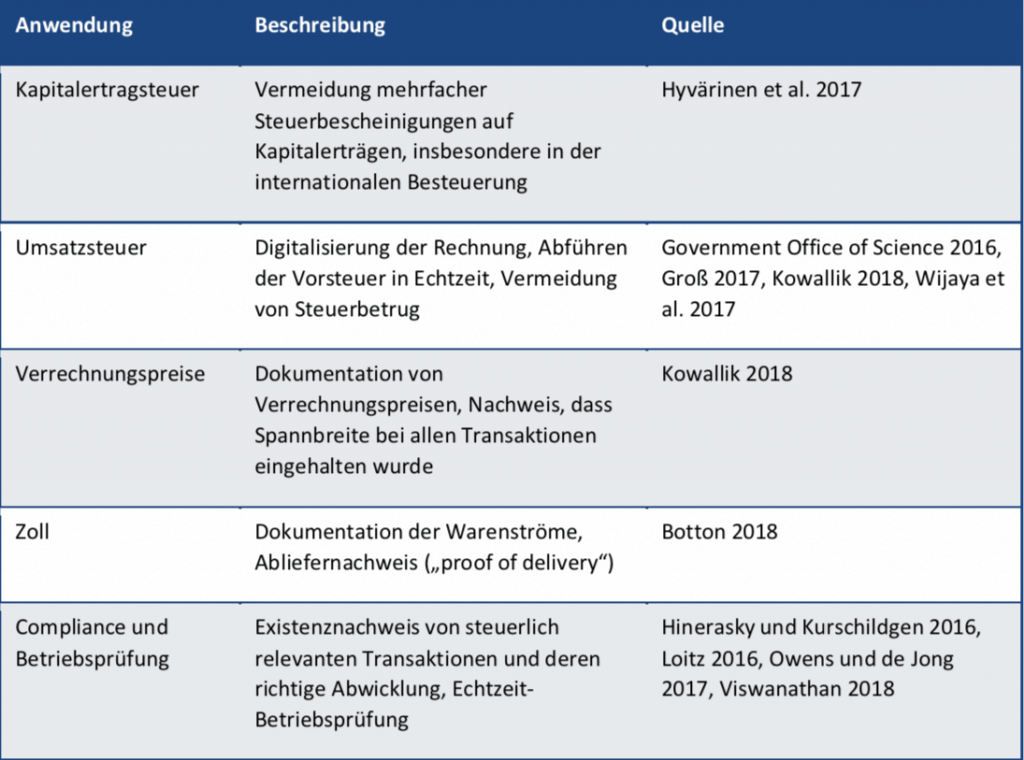

So finden sich inzwischen verschiedene konkrete Ideen und Konzepte, wie die Blockchain-Technik Prozesse der Besteuerung konkret verändern kann. Tabelle 1 gibt einen Überblick über verschiedene Anknüpfungspunkte, die bereits an verschiedenen Stellen in der Literatur diskutiert werden. Dabei zeigen sich unterschiedliche Steuerbereiche von der Kapitalertragsteuer, über die Umsatzsteuer bis hin zu Verrechnungspreisen und den Zoll.

Hinweis | Die Sicherstellung von Compliance-Anforderungen im Rahmen von Betriebsprüfungen ist ein besonderes Feld, da in diesem Rahmen regelmäßig die Existenz von steuerlich relevanten Transaktionen und deren richtige zeitliche Abwicklung sichergestellt werden müssen.

Auch wenn bereits vielfältige Ideen vorliegen, sind die genauen Vor- und Nachteile sowie eventuell auftretende unerwünschte Nebenwirkungen der Verwendung dieser Systeme noch nicht hinreichend erforscht. Allerdings wird bereits ein zentraler Vorteil für die Besteuerung offensichtlich, der durch das Schlagwort „Compliance-by-Design“ umrissen werden kann: Die Idee einer sogenannten Echtzeit-Compliance wird im Steuerbereich bereits länger diskutiert. Die Sicherstellung von Compliance-Anforderungen erfolgt dabei nicht reaktiv, sondern proaktiv. Hier soll die Zeitspanne reduziert werden, die zwischen dem Auftreten und dem Entdecken einer Compliance-Verletzung besteht, die im Einzelfall nicht nur Monate, sondern gar Jahre umfassen kann.

Beachte | Im Idealfall wird das Aufdecken eines Compliance-Verstoßes sogar im selben Moment seines Auftretens festgestellt.

Die Blockchain-Technik ermöglicht es, einen Schritt weiterzugehen. Compliance-Verstöße sollen nicht nur rechtzeitig erkannt oder proaktiv unterbunden werden, sondern die technische Systemgestaltung der steuerlich relevanten Abläufe soll einen Compliance-Verstoß grundsätzlich in der Art unterbinden, dass eine Verletzung erst gar nicht systemtechnisch möglich, also ausgeschlossen ist. Hierzu gibt es bereits mehrere Pilotprojekte im internationalen Steuerkontext. Beispielsweise wird in diesen gezeigt, dass Vorsteuererstattungen nur dann möglich sind, wenn die Umsatzsteuer auch tatsächlich zuvor bezahlt worden ist. Auch kann beispielsweise die Überprüfung der Zahlungsempfänger oder die Verifikation der Umsatzsteuer-ID systemtechnisch sichergestellt werden.

Konklusionen und Ausblick | Die Blockchain-Technik hat das Potenzial, steuerlich relevante Prozesse grundlegend zu ändern. Dieses Potenzial kann aber nur gehoben werden, wenn technische, prozessuale und rechtliche Aspekte gleichermaßen bei der Gestaltung berücksichtigt werden.

Bei der Erforschung innovativer Ansätze sind insbesondere zwei Gestaltungsrahmen von grundlegender Bedeutung: Aus der Perspektive der Finanz- und Steuerverwaltungen kann der Bezugsrahmen „Polizist und Verbrecher“ oder „Kunde und Dienstleister“ herangezogen werden. Zwischen beiden extremen Positionen sind ebenso verschiedene Spielarten möglich. Es ist offensichtlich, dass die normativen Vorgaben des Gesetzgebers nicht einseitig die Belange der Finanzverwaltung, sondern auch die der Steuerpflichtigen berücksichtigen müssen. Gerade hier kann es für einen Wirtschaftsstandort im internationalen Kontext von Bedeutung sein, auch für die Steuerpflichtigen attraktive Leitbilder der Besteuerung zu verfolgen.

Auch wenn zurzeit noch nicht abschließend abzuschätzen ist, wie die Blockchain-Technik den Steuerbereich im Detail verändern wird, zeigt sich doch, dass wesentliche Ziele der Besteuerung erheblich (positiv) beeinflusst werden können. So können Compliance-Maßnahmen vermutlich kostengünstiger ausgestaltet werden und die Belastungen für die Steuerpflichtigen können bei der Einführung von „Compliance-by-Design“-Lösungen reduziert werden, wodurch letztlich auch das Vertrauen in die Besteuerungssysteme erhalten oder sogar ausgebaut werden kann. Vor diesem Hintergrund ist davon auszugehen, dass die Blockchain-Technik neben anderen Informationstechniken einen erheblichen Einfluss haben wird, sodass das Forschungsfeld an der Schnittstelle zwischen der allgemeinen Steuerlehre und der Informatik weiter an Bedeutung gewinnt.

Weiterführende Literatur zu Blockchain

- Risse, Tax Compliance, TLE-33-2017, BlockChain und Tax Compliance, was steckt hinter diesen neuen Begriffen?

- Botton N, ECIPE (2018) Blockchain and Trade: Not a Fix for Brexit, but Could Revolutionise Global Value Chains (If Governments Let It).

- Catalini, C., Gans, J. S. (2017): Some Simple Economics of the Blockchain. Rotman School of Management Working Paper No. 2874598; MIT Sloan Research Paper No. 5191-16.

- Fettke, P (2018): TaxTech – Die vierte Disziplin der Steuerwissenschaft. In: Der Betrieb, Sonderheft 1 2018, S. 19-24.

- Government Office for Science (2016) Distributed ledger technology: Beyond block chain.

- Groß S (2017) Mit der „Blockchain “aus dem Umsatzsteuer-Dilemma. Umsatzsteuer-Rundschau 66:501–502.

- Hinerasky A, Kurschildgen M (2016) Künstliche Intelligenz und Blockchain – neue Technologien in der Besteuerungspraxis. Der Betr 69:35–39.

- Hyvärinen H, Risius M, Friis G (2017) A Blockchain-Based Approach Towards Overcoming Financial Fraud in Public Sector Services. Bus Inf Syst Eng 59:441–456.

- Kowallik A (2018) Zukunftstechnologien im Steuerbereich. Der Betr 1:4–11.

- Loitz R (2016) Löst sich die Abschlussprüfung durch die Blockchain im Netz auf? Der Betr 69:M5.

- Owens J, de Jong J (2017) Taxation on the Blockchain: Opportunities and Challenges. Tax Notes Int Aug 7:601–612. doi: na.

- Viswanathan, M.: Tax Compliance in a Decentralizing Economy, 34 Ga. St. U. L. Rev. 283 (2018).

- Wijaya DA, Liu JK, Suwarsono DA, Zhang P (2017) A New Blockchain-Based Value-Added Tax System. In: Okamoto T, Yu Y, Au MH, Li Y (Hrsg) Provable Security. Springer International Publishing, Cham, S 471–486.

- Wüst, K., Gervais, A. (2017): Do you need a Blockchain? IACR Cryptology ePrint Archive 2017.